Variation des indices de prix notaires-INSEE

Image (1000*yyy)

Frémissement(s) ?

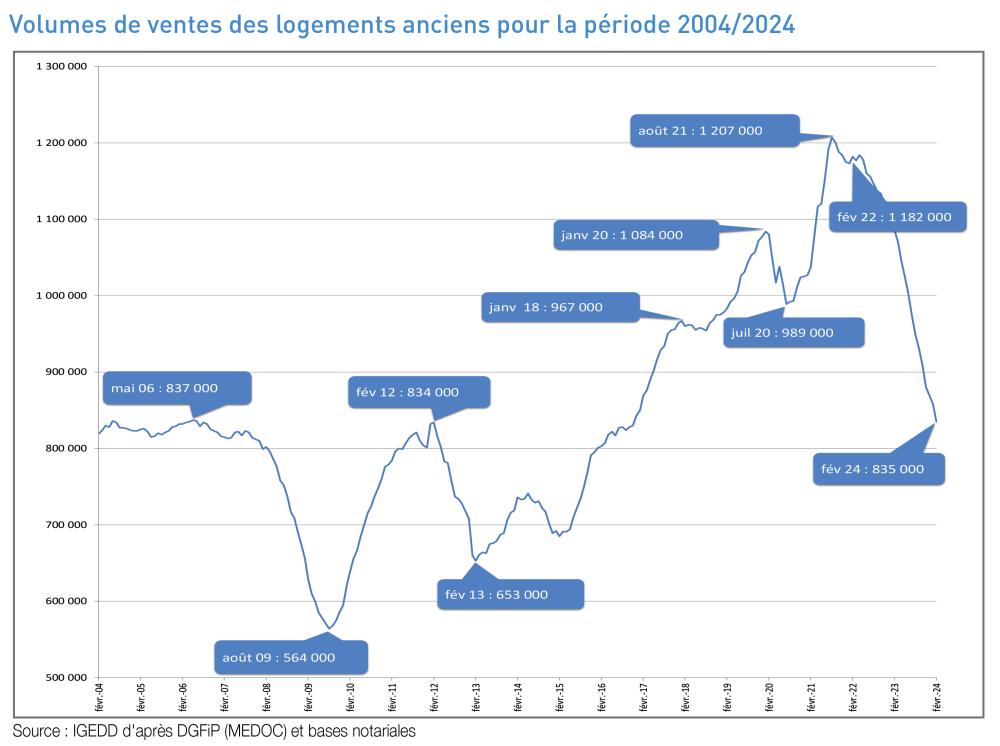

Le volume de transactions de logements anciens en cumul sur les douze derniers mois en France (hors Mayotte) atteint 835 000 transactions à fin février 2024. Si la baisse annuelle était de 22 % depuis novembre 2023, elle s’érode encore d’un point en février 2024 à -23 %. Le marché immobilier français n’avait jamais connu de baisse aussi forte sur un an et il faut remonter à novembre 2016 pour retrouver des volumes de transactions aussi faibles. Les ventes représentent

2,3 % du stock de logements, une part en diminution depuis le point haut du 3e trimestre 2021 (3,2 %) et désormais inférieure au niveau du début des années 2000 avant la crise économique de 2008.

Si le nombre de transactions devrait continuer de diminuer dans les mois à venir, la baisse annuelle assez stable depuis quelques mois pourrait commencer à s’amoindrir. Le marché immobilier arrive à son point d’atterrissage. Le printemps, traditionnellement synonyme de pic d’activité dans l’année immobilière, n’avait pas opéré d’effet de rattrapage en 2023, confortant le repli rapide du marché. Les notaires peuvent néanmoins noter cette année par endroits un regain d’activité qui, s’il n’est pas encore vivace, peut laisser augurer d’une reprise à mesure que la Banque centrale européenne desserre les contraintes impactant

le marché immobilier.

Image (1000*yyy)

Lors de sa réunion du 7 mars 2024, le Conseil des gouverneurs a décidé de laisser inchangés les taux directeurs de la BCE, alors que l’inflation continue de diminuer, pour des projections tablant sur une hausse des prix moyenne de 2,3 % en 2024, 2,0 % en 2025 et 1,9 % en 20261. Il semble par ailleurs quasiment acquis que l’institution européenne procédera à une première baisse de ses taux directeurs au mois de juin et celle-ci est déjà intégrée dans les taux proposés par les banques, stimulant de facto la concurrence entre elles, la capacité d’endettement des Français s’en trouvant mécaniquement accentuée. Sans prédiction

auto-réalisatrice, l’espoir d’un frémissement et d’un avenir plus dégagé à l’orée du dernier trimestre ne serait plus forcément à exclure. À n’en pas douter,la reprise de la demande passe par une baisse prolongée des taux, mais dont le rythme reste encore actuellement incertain.

Autre élément susceptible d’aider à la reprise du marché immobilier, le niveau des prix.

Celui des logements anciens en France métropolitaine baisse sur un an à -3,9 % au 4e trimestre 2023. Les prix diminuent de 3,8 % pour les maisons et de 4,1 % pour les appartements. Cette baisse continuerait de s’amplifier les prochains mois pour atteindre 5,5 % à fin mai 2024. Les prix des appartements anciens diminueraient légèrement davantage que les maisons anciennes, avec -6 % sur un an à fin mai 2024 sur le marché du collectif contre -5,1 % sur celui de l’individuel.

En province, les prix des logements anciens ayant commencé à diminuer plus tardivement, les projections jusqu’à fin mai 2024 prévoient des diminutions annuelles un peu plus modérées, d’un peu moins de 5 %, qu’il s’agisse des appartements ou des maisons. À fin mai 2024, les prix des appartements anciens seraient stables sur un an à Marseille, Toulouse, Angers, Caen, Limoges et Brest. S’ils étaient stables à Nîmes et Aix-en-Provence au 4e trimestre 2023, les prix des appartements anciens perdraient environ 5 % à fin mai 2024. Les baisses enregistrées au 4e trimestre 2023 seraient d’une même ampleur à Strasbourg (-3 %), Besançon (-3 %), Rennes (-7 %), Rouen (-5 %) et Nantes (-11 %) mais s’accéléreraient fortement à Villeurbanne (-15 %). Les prix des maisons anciennes vendues dans les agglomérations d’Angers, Le Mans, Saint-Étienne, Saint-Nazaire, Valenciennes et Nantes perdraient au moins 10 % sur un an à fin mai 2024. On peut noter que si les prix étaient déjà en forte baisse dans les agglomérations de Valenciennes et Nantes au 4e trimestre 2023, ils étaient stables dans celles d’Angers et Le Mans. À l’instar du 4e trimestre 2023, les prix des maisons anciennes grenobloises resteraient au même niveau à fin mai 2024. L’agglomération de Nîmes afficherait toujours des prix en hausse à fin mai 2024.

En Île-de-France en un an, de juin 2023 à juin 2024, les prix des appartements baisseraient de 7,3 % (à rapprocher d’une baisse annuelle de 8,7 % en février). On attend un recul des prix de 7,5 % en Petite couronne et de 6,1 % en Grande couronne. Quant aux prix des maisons, ils devraient baisser de 7,7 % de juin 2023 à juin 2024 (pour rappel 10 % de baisse annuelle en février), -9,6 % en Petite couronne et -6,7 % en Grande couronne.

À Paris, d’après les indicateurs avancés sur les avant-contrats à fin juin 2024, le prix au m² des appartements anciens devrait être de 9 360 € en juin 2024. La baisse annuelle des prix atteindrait alors 7,6 %.

L’année 2024 pourrait connaître un parallélisme inversé avec l’année 2022 qui avait évolué en deux temps : un premier semestre encore dynamique masquant le début de la baisse au second semestre ; le second semestre 2024 et plus encore le dernier trimestre pourraient marquer le début d’une reprise. Il existe des signaux encourageants vers une situation plus porteuse, alors que la baisse des prix de l’immobilier n’a pas encore compensé la diminution de la capacité d’emprunt des ménages, liée plus particulièrement à la hausse des taux d’intérêt2.

Le marché du neuf – les chiffres clés3

Le marché du neuf pâtit de difficultés endémiques avec une offre de logements en baisse constante.

De mars 2023 à février 2024, 364 800 logements ont été autorisés à la construction, soit 101 900 de moins que lors des douze mois précédents (- 21,8 %) et 21 % de moins qu’au cours des douze mois précédant la crise sanitaire (mars 2019 à février 2020). Le nombre de logements réservés diminue depuis sept trimestres consécutifs. Ainsi, comparé au même trimestre de l’année précédente (2022 T4), le nombre de réservations baisse très fortement au quatrième trimestre (-33,9 %). Ce repli concerne à la fois les nouvelles constructions (- 33,5 %) et la construction sur existant (- 37,7 %).

Le repli des réservations dans le collectif se poursuit pour le quatrième trimestre consécutif. Ainsi, sur un an, les réservations d’appartements baissent de 33,2 %. En maisons, sur un an, la baisse est très prononcée (- 44,7 % par rapport au quatrième trimestre 2022). Le nombre de logements mis en vente diminue pour le quatrième trimestre consécutif. Ainsi sur un an, les mises en vente sont en fort repli (-45,5 %). Cette diminution est de 44,1 % pour les nouvelles constructions, et de 57,6 % pour la construction sur existant.

1 – Bulletin économique de la BCE n° 2/2024

2 – Cf. 4e page : « En 2023, le pouvoir d’achat immobilier en France métropolitaine a diminué de 25 m² par rapport à 1999 »

3 – www.statistiques.developpement-durable.gouv.fr

Image (1000*yyy)

Le crédit aux particuliers – Données Banque de France – résultats à fin février 20241

Le recours quasi-systématique à des taux immobiliers fixes non révisables continue de sécuriser les emprunteurs français ainsi que les créances et les gages des banques de réseau nationales.

Le taux des crédits à l’habitat baisse pour la 1re fois depuis 2 ans

Pour la première fois depuis début 2022, le taux d’intérêt moyen, hors frais et assurances, des nouveaux crédits à l’habitat (hors renégociations) est en repli de 6 points de base (4,11 % après 4,17 %). Par rapport à février 2023, l’encours de crédits à l’habitat progresse de 0,4 % (0,5 % pour les ménages). La production de crédits à l’habitat est quasi stable en février à 9,7 Mds€, dont 7,3 Mds€ hors renégociations et, depuis le début de l’année, plusieurs indicateurs avancés sont encourageants. Le taux de croissance des crédits à la consommation recule légèrement à 1,7 % (après 1,9 % en janvier) et la production se maintient un peu en dessous de 6 Mds€.

1 www.banque-france.fr/fr/statistiques/credits-aux-particuliers-fev-2024

Image (1000*yyy)

En 2023, le pouvoir d’achat immobilier en France métropolitaine a diminué de 25m² par rapport à 1999

Selon l’Insee1, en 2023, 57,2 % des ménages sont propriétaires de leur résidence principale en France (hors Mayotte). Cette part a augmenté entre 1983 et 1990, passant de 51,2 % à 54,9 %, s’est ensuite stabilisée jusqu’en 1997, avant d’augmenter à nouveau de façon continue jusqu’en 2014 (57,8 %). Cependant, depuis 2014, elle diminue très légèrement. La part des propriétaires sans charge de remboursement s’est sensiblement accrue jusqu’en 2010 (37,8 %, contre 27,7 % en 1983), avant de se stabiliser jusqu’en 2016 puis de légèrement diminuer (36,9 % en 2023). La part des propriétaires accédants se stabilise quant à elle à 20 % depuis une quinzaine d’années, possiblement en lien avec l’allongement des durées d’emprunt. Entre 1990 et le milieu des années 2000, elle avait baissé de façon continue, passant de 25,3 % à 20 %.

Image (1000*yyy)

Dans cette analyse, le rapport entre la capacité d’emprunt et les prix de l’immobilier définira le pouvoir d’achat immobilier des ménages, c’est-à-dire le nombre de m2 qu’un ménage est en mesure d’acquérir pour un logement ancien.

En 2023, le pouvoir d’achat immobilier en France métropolitaine a diminué de 25 m² par rapport à 1999. Sur la période étudiée de 1999 à 2023, l’évolution du

pouvoir d’achat immobilier peut se résumer en 4 phases :

- Période baissière 1999 – 2008 : avec un pouvoir d’achat immobilier, passant de 99 m2 en 1999 à 58 m2 en 2008 (soit environ -40 m²), où il chute à son niveau le plus bas.

- Période haussière 2008 – 2017 (à l’exception de 2011), avec un pouvoir d’achat immobilier passant de 58 m² en 2008 à 85 m² en 2017 (soit environ +30 m² depuis 2008).

- Période de ralentissement 2017 – 2021, avec un pouvoir d’achat quasiment stable, ramené à 84 m² en 2021. Néanmoins, la perte estimée entre 2019 et 2021 s’élève à 2 m².

- Retour à la baisse entre 2021 et 2023, avec un pouvoir d’achat immobilier passant de 84 m² en 2021 à 74 m² en 2023, soit une baisse de 10 %. En particulier, la diminution est plus importante en 2023, avec une perte de 6 m² sur un an. Durant la période 2021-2023, les facteurs déterminants le pouvoir d’achat immobilier ont connu les évolutions suivantes :

- Les prix de l’immobilier (en € constants 2023) diminuent en moyenne de 1,4 % (+1 % en 2022 et -4 % en 2023).

- Les taux de crédit (en moyenne annuelle) sont passés de 1,1 % en 2021 à 3 % en 2023. Notamment, ils ont doublé entre 2022 et 2023, passant de 1,5 % à 3 %.

- Le revenu disponible moyen des ménages (en € constants) est quant à lui quasiment stable entre 2021 et 2023 (-0,9 % en 2022 puis +1,5 % en 2023).

Ainsi, la baisse des prix de l’immobilier n’a pas compensé la diminution de la capacité d’emprunt des ménages (7 % en moyenne annuelle entre 2021 et 2023, et de l’ordre de 10 % sur un an en 2023), liée plus particulièrement à la hausse des taux d’intérêt. Sur la base d’une mensualité de crédit identique à 2023, des prix immobiliers en baisse de 5 % sur un an et des taux de crédit (en moyenne annuelle) passant de 3 % à 3,6 %, le pouvoir d’achat immobilier resterait au

même niveau sur le 1er trimestre 2024 à 74 m².

Méthode et sources :

Le pouvoir d’achat immobilier est calculé en divisant la capacité d’emprunt des ménages par le prix moyen au m2 des logements anciens vendus. La tendance 2024 correspond au pouvoir d’achat immobilier calculé sur le 1er trimestre 2024.

- Les prix immobiliers sont les prix au m2 moyens en € constants 2023 calculés à partir des bases immobilières des notaires.

- La mensualité de crédit est égale au tiers du revenu disponible moyen des ménages en € constants 2023. Le revenu disponible moyen des ménages est issu de l’Enquête revenus fiscaux et sociaux (ERFS) de l’Insee de 1999 à 2019, puis estimés à partir des comptes nationaux annuels de l’Insee pour 2020, 2021,2022 et 2023. Le revenu disponible moyen des ménages sur les 3 premiers mois de 2024 est considéré comme similaire à celui de l’année 2023.

- Le crédit est calculé sur une durée de 20 ans, sans apport personnel, au taux d’assurance fixe de 0,36 %.

- Les taux de crédit sont les moyennes annuelles des taux de crédit nouveaux à l’habitat des particuliers de la Banque de France.